本文作者:捉妖师冯 资深金融人士 (作者观点不代表卢克文工作室)。

几乎是一夜之间,蚂蚁科技从天选之子,变成了落魄蚂蟥。谩骂与指责蚂蚁科技成了政治最正确的事情。甚至很多公众号,自媒体都开始删帖了。

大V们反复向大家灌输金融概念,蚂蚁条条罪状,比如杠杠率,资本金不足,通过ABS等复杂金融产品转嫁风险,我没必要再重复。我真正关心的问题是,蚂蚁真的那么不堪吗?

对于银行来说,大家来我这里存款,是我的资金来源,也叫负债端。有了钱之后,我拿这些钱去投资,得到收益,投资的收益和负债的成本之差,就是我们常说的“息差”。

理论上我可以所有客户的存款去投资,但因为用户挤兑和投资亏损的风险,我要留下一部分资金,俗称风险准备金。我撬动的贷款量,和风险准备金之间的比例,就是银行的杠杆。

《商业银行资本管理办法》要求,2018年底,系统性重要银行资本充足率、一级资本充足率和核心一级资本充足率分别不得低于11.5%、9.5%和8.5%,其他银行在这个基础上分别少一个百分点,即10.5%、8.5%和7.5%。

要理解银行的本质,第一个关键指标就是银行的息差和规模,这决定了银行的收入水平,目前我国商业银行的息差水平在2%左右。

银行的收入除了息差收入,还有非息差收入,比如办卡费用、代销金融产品、清算托管等其他业务。所以第二个关键指标要看非息差收入占比,我国上市银行的非息差收入占比大约在30%左右。

考虑完收入后,要再减去信用成本,因此第三个关键指标看坏账率。然后第四个关键指标看运营成本。最后剩下的收入再减去有效税率,就是银行真正的利润了。

全部上市银行的净资产收益率大约是11-12%。按照我们的简化模型推算,如果吸收100块的用户存款,息差2%,赚2快钱,再除以10快钱风险准备金,净资产收益率就是20%。所以再减去坏账和运营成本的话,银行的利润区间就是10%+左右。

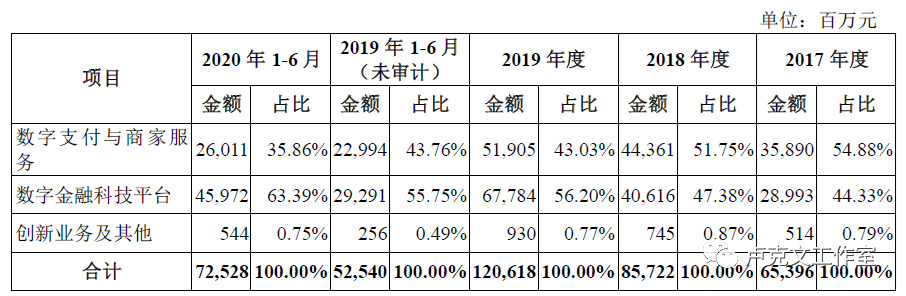

回到蚂蚁科技的业务本质上,蚂蚁2019年的总收入是1206亿,经营利润224亿。

其中,被大V们诟病最深的,就是微贷平台收入。传说蚂蚁用ABS(资产证券化),创造了无限杠杆。

花呗和借呗的利率是年化14.6%,ABS的融资成本不过5-6%,两者相减,蚂蚁的自营息差可以到8%-9%。

而目前蚂蚁的贷款余额大约2.1万亿(其中消费贷1.7万亿,小微经营贷0.4万亿)。如果真按照8-9%的息差,微贷的收入应该高达1750亿(用2.1万亿 乘以 0.85%),但是事实上整个微贷业务的收入是418亿,这说明整体的证券化率并不高。

大V们不了解的是,ABS的发行和销售,完全是在合规框架下进行的。所有的ABS,都卖出去了,都被投资人买走了。所以这根本就不是放杠杆,这是一部分人把钱借给了另外一部分人,这和银行的信用扩张根本就是两码事,所以哪来的无限杠杆一说。

还有大V带节奏,说蚂蚁不承担风险,将风险撒给社会。事实上,因为夹层和劣后往往没有评级和估值,所以银行和公募基金,只认购优先级(稳 但收益有限)。劣后级(没那么稳 但可以博更高的收益)一般是被内部认购,或者由风险偏好较高的私募基金认购。而且高风险也对应了相应的高收益,对双方来说,完全是愿打愿挨的生意。如果劣后定价不合理,卖不出去话,ABS根本也发行不了,转移风险就更说不通了。

过去几年,以蚂蚁小微小贷和蚂蚁商诚小贷两个主体每年发行的ABS总量看,每年从500亿到1700亿不等,期限也从几个月到三年不等,但平均周期也就是1年,也就是说,蚂蚁的存量ABS也就是大概1000亿的规模。

按照10%的劣后级比例看,需要资金100亿,而招股说明书上,明确写着自持有的劣后级大约是30亿。剩下的70亿,大概率是卖掉了。所以这根本不是什么大问题,风险是那些购买了ABS的投资者承担,真正该彻查的是ABS投资人有没有放杠杆。

在这418亿微贷收入中,有386亿被记录为“技术服务费用”,其实这才是蚂蚁真正的息差。386/21000,有效息差其实是2%左右,和传统银行差不多。这2%左右的息差实际上是,将银行利率7-10%(暂以8.5%计算)的消费贷,对接到利率14.6%的花呗借呗上产生的。14.6%-8.5%-各种运营费用=2%,我们完全没必要,把锅甩给ABS。

最重要的是,同样的息差,蚂蚁的不良的控制在了2%左右,这个数字和商业银行类似,但是蚂蚁的受众客户其信用水平是远低于传统银行客户的。也就是说,蚂蚁大大扩大了受众群体,而面对“信用更糟糕的客户”,通过数据与算法,很好地控制了违约率。而这部分群体在传统银行是不可能以这种利率得到贷款的,甚至根本不可能得到贷款。

今年上半年,蚂蚁集团理财科技平台所管理的资产总金额达到4.1万亿元(我司员工们,也有贡献),而公募基金目前的口径一共才18万亿,这还是今年的牛市促成的,2019年底的公募基金规模是14万亿。蚂蚁金融的非息差收入接近一半,而且最关键的是,还有广阔的成长空间。

蚂蚁的净资产收益率是多少?10.43%。这并不是很高的数字,甚至还没有超过上市银行的中位数,而腾讯和阿里巴巴的净资产收益率都在20%左右。这实际上前期投入过高造成的,随着蚂蚁业务规模的持续扩大,净资产收益率的提升不过是时间的问题。

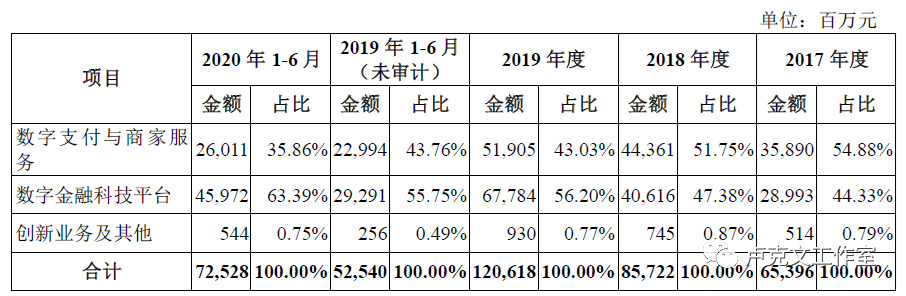

过去四年间,金融型的支付业务占比已经由 54.88%持续降低为 35.86%。金融科技型的技术平台业务则从44.33%持续高走至63.39%。我承认,大部分收入是放贷所得,但是,在我们刚刚提到的几个银行业关键指标上,无论是息差,违约率、非息差收入比例还是运营成本,蚂蚁都可以对传统银行业务进行碾压。

截至2019年底,超过18 岁的中国人口有75%尚未拥有信用卡,中国消费信贷余额占现金及存款规模的比重为14%,而美国这一比例则为33%,未来提升的空间巨大。蚂蚁的花呗借呗,京东金条和白条,实际上,充当了穷人的信用卡,而蚂蚁正是利用了自己的技术和算法优势,服务了这些被银行忽略的长尾客户。

这明明是公司的科技成长路径,却被大多数人有意忽略了 。

我相信,Jack马也不是一时兴起,监管绝对不是一时泄愤,Jack马是照着稿念的,而对于小贷公司的监管早在2017年年初就有风声——早在2017年11月有关部门就下发了《关于立即暂停批设网络小额贷款公司的通知》。

高层肯定是有支持派和反对派,而Jack马,是想表明一种态度,声援支持派,从而推动进一步金融改革的可能。但是从结果看,起到了适得其反效果。当然,这也不意味jack马输了。

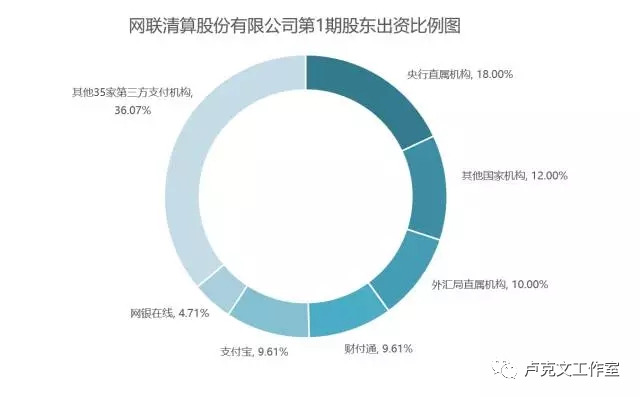

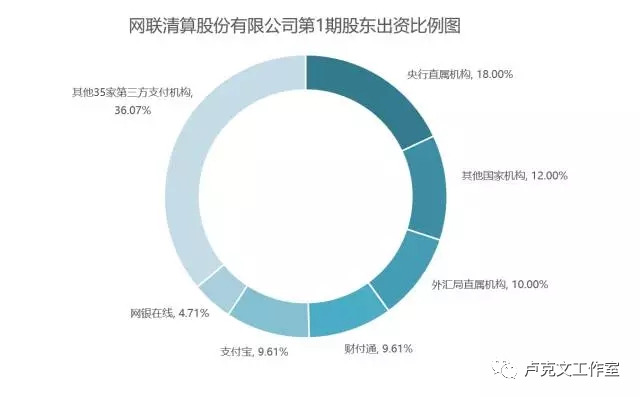

甚至我们大胆地预测,为了增资,甚至有可能各大行入股蚂蚁金融,从而形成一个可监控的网咯贷款平台。就像当年,央行出面组织“网联”一样,所有的支付平台都是股东。

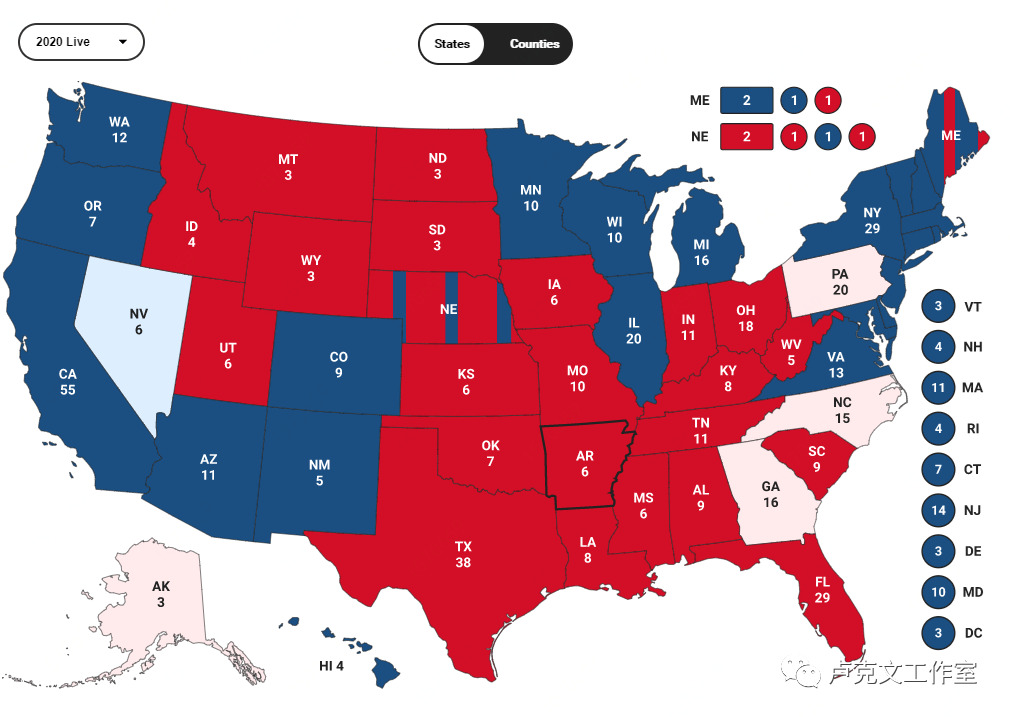

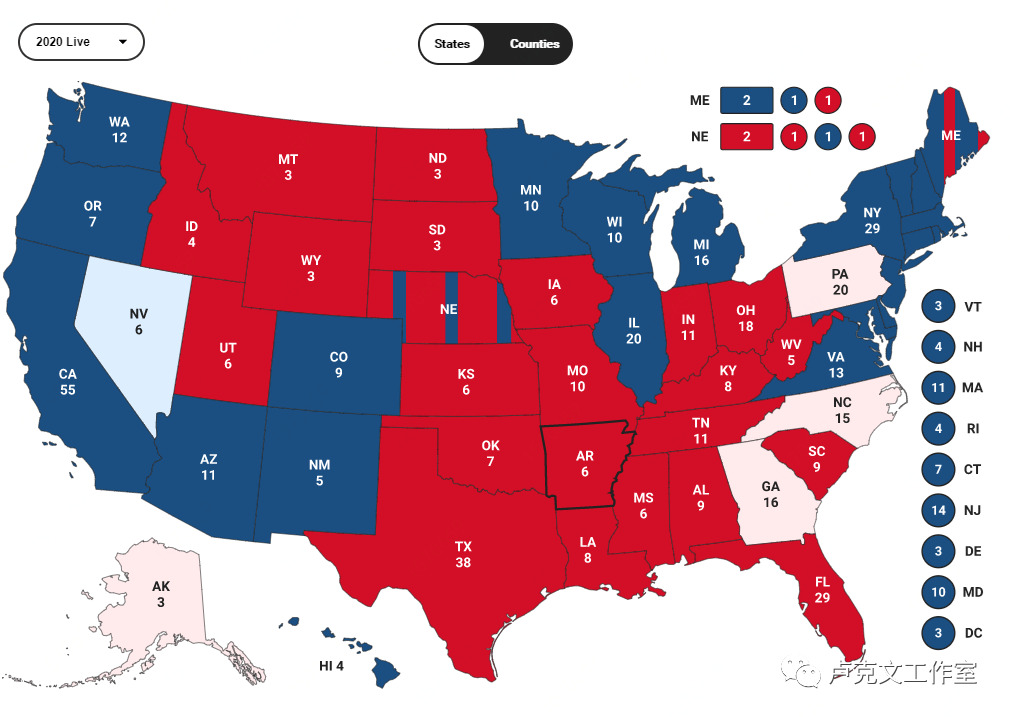

其实这两天的头条应该是美国大选的,大选再一次刷新了人们的认知,民调曾显示拜登领先川普接近10个百分点,当然,经过两次翻转,截止到发稿,拜登老爷子还是大概率会入主白宫的。问题是,这不是民调第一次出问题了。

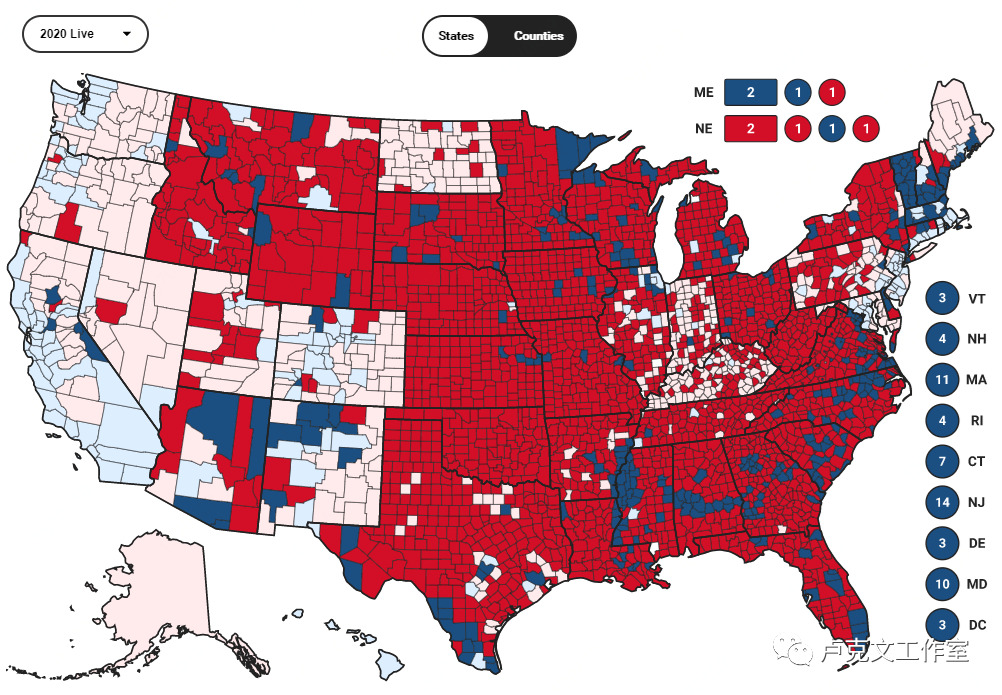

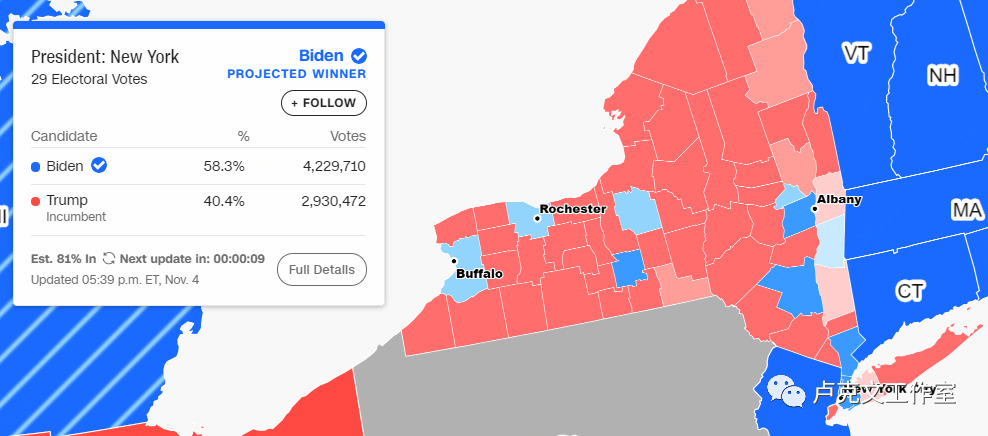

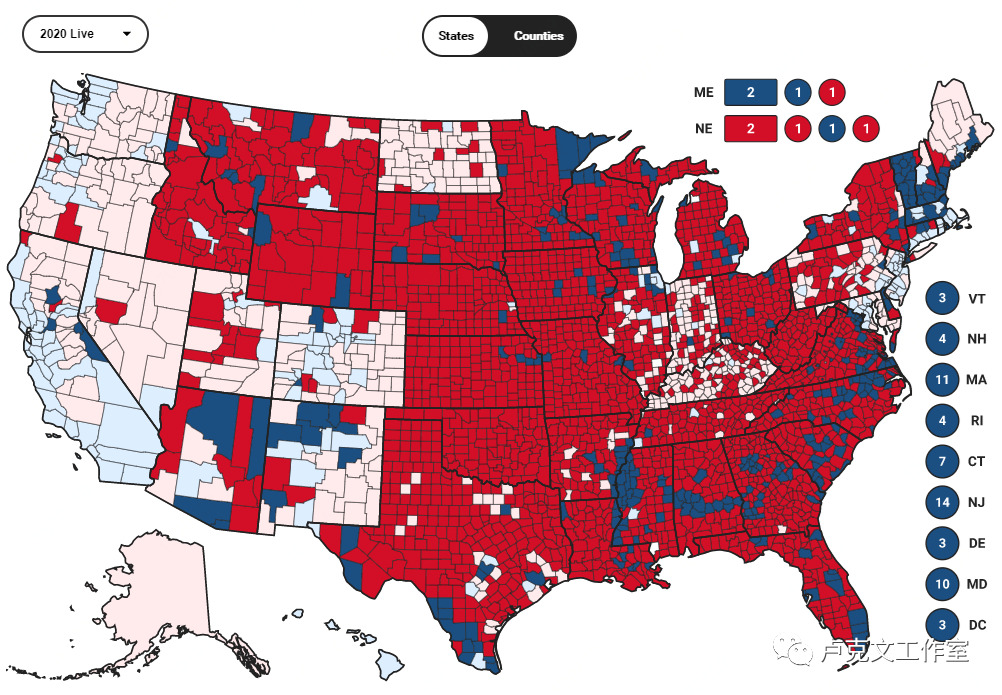

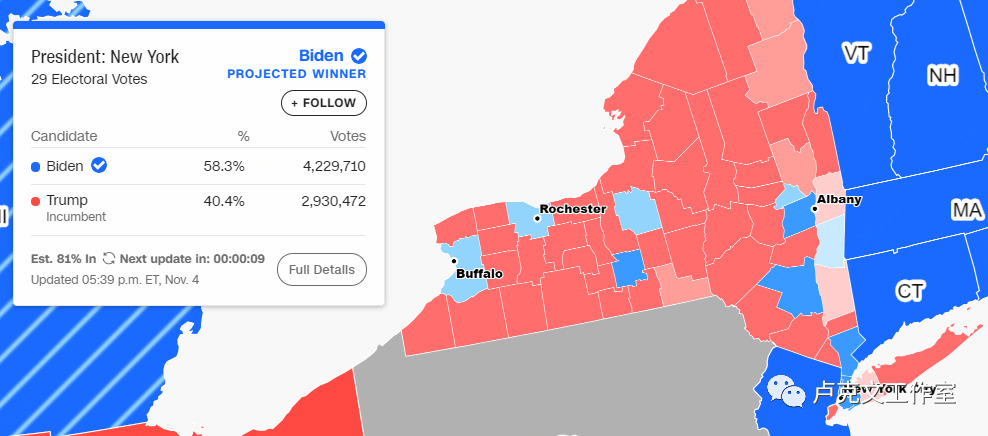

之所以会出现这种尴尬的情况,其实从选票结构就能看出来,这是一次彻头彻尾的农村包围城市现象。以州(State)角度看,好像是红蓝各占一半,但是一旦打开郡(County)的颗粒度,你看到的是一片红色。

点看各州,我们可以清晰的看到,只有城市所在的郡County才是蓝色,即便是深蓝的纽约州也是这种情况。

那么为什么会发生这种状况?因为农民和蓝领工人们没有在全球化过程中得到收益,而且恰恰相反,他们是彻头彻尾的受害者,这正是沉默的大多数。

在新冠肺炎席卷全球之前,美国的就业率层达到二战之后的最充分水平,但是全美平均工资却持续下降。这说明人们为了就业,不得不接受了更低的工资。这就是我们所说的”菲利普斯曲线扁平化“,高就业并没有带来高通胀。

那么问题来了,这明明是一篇讨论蚂蚁和监管的文章,怎么扯到美国大选了?

富兰克林.罗斯福,利用收音机为媒介,以炉边谈话的形式和人民直接沟通。1960年,美国大选,肯尼迪和尼克松,首次进行进行了电视直播下的总统辩论。而时间到达今天,2016和2020年的民调显然都狠狠被打脸了,特朗普天天说的Fake News并非一种调侃,而是新媒体和传统媒体的激烈抗争。

阿尔文.托夫勒在其未来三部曲的收官之作《权力的转移》中,曾有这样的描述:暴力、财富和知识,是改变世界的三种力量。当人类社会从从农耕社会进入工业社会时,从半农奴身份解放出来的农民成为了城市的工人,古老的宗族传统从此瓦解,乡绅和长者,受到挤压和排斥,失去了他们的权力和影响力。

Old Money 和 New Money之争一旦扩散,势必会引起财富创造体系的巨大变革,双方爆发激烈的冲突,为得就是要控制未来,而今天风口浪尖的蚂蚁,正是那个大家激烈争夺的“摇摆州”。

数据改变了世界,也终将改变你我的生活,BATJD,是时代产品,也是是权力从暴力滑向知识的必然结局。

蚂蚁究竟该如何估值,不同的券商给出了不同答案,但万变不离其宗,无非是把业务分拆成几块业务,支付业务也Visa、Master和Paypal看齐;贷款业务和银行看齐;基金代销和创新业务向金融科技公司看齐。还有券商算出了为了符合《小贷新规》,蚂蚁需要再补足750亿资本金。

但其实这都不重要。事实上,大家对蚂蚁的落井下石,很大程度上是酸葡萄心理,最可悲的,是我们无法看到世界的变化。

1602年,为了挑战西班牙和葡萄牙的霸权,荷兰人民开创了公开募资的先河,于是世界上有第一只股票,叫做荷兰东印度公司,世界上第一个股票交易所,叫做阿姆斯特丹交易所;

1960年代,战后的世界高速发展,为了防止美元外流,美国政府被迫采取一系列限制性措施,而很多企业有美元贷款的需求,同时许多国家有美元盈余,于是有了“欧洲债券”和“欧洲美元”;

1970年代,随着BS模型的发表,期权市场蓬勃发展,布雷顿森林体系崩溃,大宗商品动荡加剧,CTA商品期货交易变得流行起来;

1980年代,利率飙升,为了分散风险,所以有利率掉期(Intersst Rate swap);

2000年代,亚洲金融危机和DotCom危机,让信用违约掉期(Credit Default Swap)走入了人们的视野;

进入新世纪,在金融工程的大发展和金融管制逐步放松的背景下,出现了各种名目繁多的金融衍生品。

人类历史上的所有创新,都伴随着梦想和野心,这两样东西都不会停止,创新也不会停止。就连马爸爸诟病的巴塞尔协议,也有着巴塞尔I,巴塞尔II和巴塞尔III三个版本,而这本身就是银行业为了应对危机不断迭代的结果,那么谁又能保证,在不久的将来,在技术的倒逼下,不会出现巴塞尔IV呢?

于是,蚂蚁估值什么的,根本不重要,最好的选择,就是拥抱变化。

大家要是觉得写得好可以打赏,除了稿费,所有打赏费用后台都会有数据统计,我会连同稿费一起转交给作者。