前日,中共中央、国务院发布《关于新时代加快完善社会主义市场经济体制的意见》

再次提及到房地产税立法看法。

1、稳妥推进房地产税立法

2、加快建立多主体供给、多渠道保障、租购并举的住房制度

3、改革住房公积金制度

在中国,关于房地产税的呼声已有十年左右,

其口号从2013年的“推进房地产税改革”到本次的“稳妥推进房地产税立法”变化不大。

房地产税也一直没有全面落实。

我们知道土地财政是国家命脉,中国的经济发展靠房市,

那么在本次新冠疫情之下,我国经济复苏之际。

中国会选择加快房地产税,防止房市出现过热的发展呢?

还是会选择延缓房地产税,继续用房市来刺激经济的发展呢?

这个问题关系到了未来房价的改变,以及有房一族的房贷的改变。

今天我们就来谈一谈本次疫情带来经济危机后,对我国房地产税立法进程的干扰。

一

...

拿房地产税的功能与影响观察。

先看现状:

2018年我国城镇住房套户比1.09,住房供给总体充分;

土地购置面积和商品住宅新开工均处于峰值水平,

住房大建设时代的基础不复存在,开发建设环节的税收和土地出让金不断减少。

而我国地方财政高度依赖土地相关收入,

2018年,地方本级财政收入中土地出让收入占比38.1%,

所以通过大趋势现状来看

仅依赖于开发环节的土地财政已经难以为继,拓宽税源是必由之路。

回到民生中来:

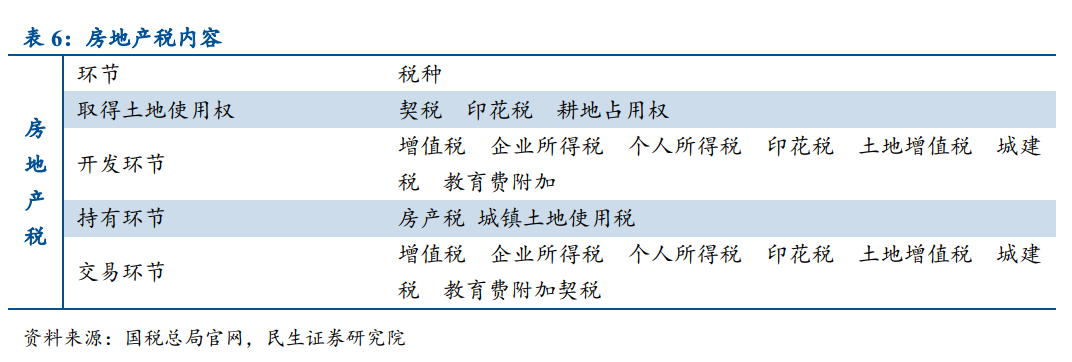

在房地产税中的各种税种中

大家关心的,是针对持有环节征收的税款,也就是房地产税中的房产税。

房产税一旦开征,会因地制宜的对全体有房一族增加一定的经济负担。

但房产税会对未来可能会出现的房地产过热,以及房价上涨的苗头进行遏制。

所以说,这十年来高呼的“房地产税立法”,是我国楼市上空的“达摩克里斯之剑”,其全面落地,必然对中国楼市将带来全面影响。

鉴于此,我国此前以试点城市的方式来试水房地产税。

2011年,作为试点,我们开始对上海和重庆的城市居民征收房地产税。

说简单点:

重庆给价高房子的主人收税。

上海给买多套房的人征税。

而从实施效果来看,两地的试点对房价影响并不大,且对地方政府财政收入贡献有限。

一年的税费绝大部分都在交易价格的1%以下,甚至更低。

另外根据中国指数研究院发布的报告:

尽管上海及重庆试点房产税的前3个月,两市住宅成交量有所下降

但而后房地产税对市场的影响逐渐减少,并没遏制住上海和重庆的房价上涨。

所以我们看到,2011年至今,

几乎每年的两会上,房地产税都是保留项目,不是在“改革”,就是在“推进”的路上……

另外,房地产税迟迟不见落实,不仅仅是试点效果的问题,还被客观存在的现实所困扰。

就比如:

1984年以来,我国还未进行一次全国性住房普查,住房基础信息薄弱。

由于历史遗留原因,现存房改房、福利房、央产房、军产房、小产权房、经济适用房、集资房、两限房等不同类型的房屋,产权性质差别大,税基不统一。

而房地产税的必要前提是不动产登记工作的完成和联网,

在不动产登记等还未全面完成的背景下,

房地产税在短期内出台有困难。

从经济层面看:

在经济高度依赖房地产的当下,如果税率太低,对于增加收入没有帮助,

而税率太高,压制了地产行业,反而会伤及卖地收入,让地方政府陷入困境。

房地产税立法会对社会财富分配和个人利益产生影响,需要非常多的时间进行评估。

二

...

重点来了,未来我们是否会加快对房地产税的实施与立法?

我们结合当前统计局和中国央行给出的数据来做观察。

新冠疫情点燃全球债务危机之后。

我们知道,美联储疯狂印钞的行为,不论是直接给美国人直接发放失业金,还是订立的经济刺激方案。

所以说美联储的操作,是将自己的资产(负债)表扩大化,用过热的消费促进经济恢复。

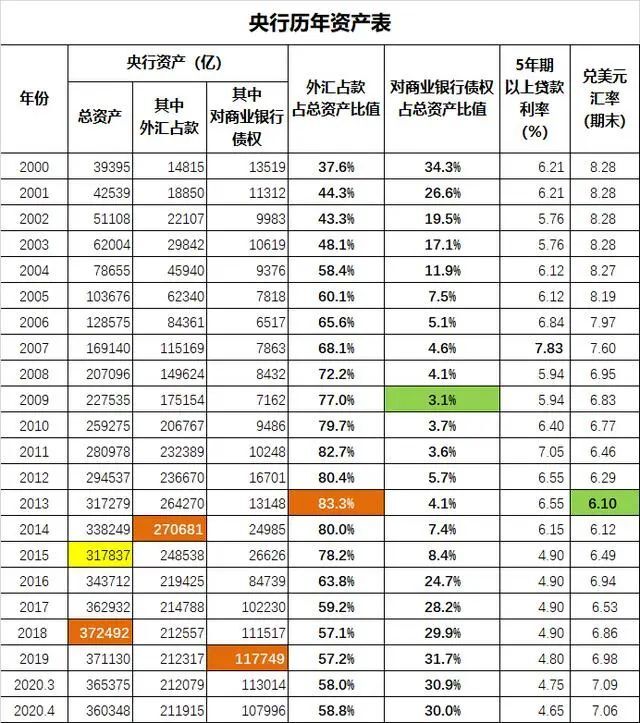

迥别与美联储,从央行公布的经济数据我们可以看到,中国在缩表。

我们可以观察到,2019~2020年

央行的资产表中,外汇的绝对金额变化不大。

反而在对商业银行的债权中,出现了瘦身行为。

单单是2020年3月到4月,这一个月间,

就对商业银行少投入5000亿规模的人民币。

这一缩一扩之间,中国要做什么?

继续深入探讨,我们从人行的网站上了解到:

4月末,

广义货币(M2)余额209.35万亿元,同比增长11.1%,增速分别比上月末和上年同期高1个和2.6个百分点;

狭义货币(M1)余额57.02万亿元,同比增长5.5%,增速分别比上月末和上年同期高0.5个和2.6个百分点;

流通中货币(M0),下降1.38%。

这就非常有意思了。

从经济学公式来看:

广义货币M2(提升11.1%)总量=基础货币M0(下降1.38%) X 货币乘数

毫无疑问,货币乘数变大了。

也就是说,银行将资金投向实体,不断在做信用扩张。

货币乘数不断攀高,4月货币乘数扩张至6.72,创历史新高。

另外大家要明白,6.72的货币乘数是一个非常高的水平,

货币乘数的新高,代表着银行信贷业务、数次存款、贷款等活动的突破。

持续的信贷业务发展,如果搭建出过分庞大的纸牌屋,是一个很危险的状况。

那么为什么在全世界缩表的时刻,中国要扛着信贷业务爆雷的风险,做缩表的判断呢?

两个理由:

第一:中国经济已经稳步回升,

例如就业市场继续强劲,家庭消费回升,企业固定资产投资继续扩张,

中国目前,信贷业务、多次存款、贷款等活动不会出现问题,

在这一点上,央行有把握。

第二:中国面临了全球扩表的一个黄金窗口。

大家可以联想一下。

我们知道,2017年以来,美联储两次缩表,两次加息,分别上调25个基点。

而中国并没有对美国的缩表有所反应。

原因在哪里?

如果中美同时缩表,人民币和美元的价值一起提升。

那么全世界的投资者,会更看好美元还是人民币?

显然是美元,因为当下人民币还没有做到国际化,价值不如美元。

但现在,全球都无暇东顾,都在忙着扩表,都忙着印钞,都忙着降低自己国家货币的价值。

但中国人民银行在做什么?

没错,就是缩表。

通过货币乘数拉到极致,来进行缩表。

如此一来,人民币的价值,就会被抬高,资本市场,就会更青睐人民币,而不是在那里疯狂被印出来的美元。

这,就是我们分析央行数据后得出的结论,这不正是人民币在走向国际化么!

了解了国家层面的考量,我们继续观察贷款市场报价利率。

可以说与国家想要缩表的观点遥相呼应。

从图表中我们看到,2020年刚四个月,降息水平已经是2019年的两倍。

流动性资金,是M2广义货币扩张的基础。

综上所述,这个结论给房地产税立法带来的意义就是:

在我们想要缩表的黄金时间段中,短时间内不会继续投入M0货币,去刺激房市。

不仅是房市、甚至是债务市场、股票市场,都将迎来一波保守的反应。

既然房市不热,既然大家都很保守,出台相应的房地产税立法限制过热的房市,就没必要了。

最后一个问题:

目前国家下发了地方债扩张的政策,动辄万亿。

如果央行保持缩表,这笔钱怎么来呢?

央行不出钱给债市,钱只能从股市、房市,转移到债市了。

未来一段时间,在央行的缩表的保守策略下。

中国是否会一直成为一个存量搏杀的市场?

在牲产队,我们做持续的解读。