一切有为法,如梦幻泡影,如露亦如电,应作如是观。

——《金刚经》偈语

一、纸醉金迷

在本文的第一章,我们必须先理解黄金。黄金的熔点为1064度,远低于铁1538度的熔点;黄金的摩氏硬度为2.5,与石膏和指甲的硬度大致相同,远低于普通的钢铁4-6的硬度。更关键的是,黄金是惰性金属,几乎不与任何其它元素产生反应。在生产加工能力孱弱的古代社会,金矿储量较大、易熔、易加工、并且易提纯、不易氧化;与其它的常见金属矿比较起来,无论是铁、铜还是铅,要么就是熔点太高,要么就是加工复杂,要么就是太易氧化。黄金的这些特点合并在一起,当然就成为了古代社会贵金属货币中的顶级材料。

然而,我在这里必须强调的是,在整个古代社会,黄金虽然长期作为顶级的贵金属货币材料,但是金币从未成为真正的流通货币,而是作为一种信用储备或兑换凭证存在。我再强调一次:黄金从未具备流通能力。古代中国的流通货币始终都是铜币,辅之以大额交易时的少量标准银锭,黄金仅能在顶层权贵之间象征性的使用,平民持有或使用金元宝是为重大的刑事违法行为,要株连九族。在欧洲,局面也大体类似,民间主要流通的是铜币和银币,至于金币,虽然持有并不算违法,但也仅仅是在跨国大额贸易中作为一种结算依据小规模的使用。我们今天习惯的便士、先令和镑这三个英国货币单位,各自对应的就是铜币、银币和金币。

(佛罗林金币,欧洲中世纪时期在意大利地区铸造并为欧洲各国贸易者普遍接受)

黄金无法进入流通的原因,在于黄金虽然也属于常见金属,但毕竟没有铜和银常见,无从满足日常使用的量。如果将每标准交易单位的黄金弄得太小,比如1克,一粒黄豆那么大一点,想要进行标准铸造根本就不可能,因此黄金不可能成为交易货币。而且黄金要进行高度提纯,也非常麻烦,即便是进展到1700年代,由牛顿爵士主持英国铸币厂的时代,提纯到9成也是极限。而且古代的普通人根本就无法鉴定黄金的成色,日常使用时拿到铜币银币,即便成色不足,承受的亏损也不算大。但是如果被成色不足的黄金币给骗了,这种亏损普通人实在是承受不起。综合这些因素,黄金始终都没能发展成为流通货币。

更麻烦的事情在于,在漫长的古代社会,黄金、白银、铜币之间的兑换关系,长期缺乏权威的兑换比例。无论是古代中国还是古代欧洲,一两黄金兑换多少白银,完全是处于随心所欲的状态,从1比8到1比20,根本就没个准数,被人用低价兑换走了也没处打官司,中欧的朝廷官方都不接受这种诉讼。不过好在当时持有黄金的要么是中国的权贵,要么是欧洲从事跨国贸易并有皇室在背后撑腰的海盗团(是的,当时的欧洲商船惯例是会顺手抢劫的),所以相互之间进行黄金交易和兑换,总是能够依靠各自的权力或拳力,谈出一个相对合理并能为各方接受的价格。至于古代社会的平民百姓,持有黄金试图起到保值理财作用的,那都是神经病。首先你要将黄金兑换为真正可以流通的银币铜币,恨不得算是违法行为,即便你运气好能找到一个权贵给你兑换黄金,也必定会遭遇惨烈的兑换关系上的宰割。在这种意义上,在整个古代社会,黄金不具备保值的意义。

这种兑换关系上的混乱局面,一直持续到1717年,英国铸币厂厂长牛顿爵士一锤定音,规定了黄金的价值:每盎司(纯度0.9)黄金= 3英镑17先令10便士。由于当时的英镑、先令和便士就是一定纯度的金币、银币和铜币,这个公式事实上就确定下来了金、银、铜这三者之间的兑换关系。对于这个兑换比例,大英帝国政府以官方信用提供担保,任何人拿着金子,都可以用这种兑换比例去兑换足额的银币和铜币出来,进行日常的流通使用。到这个时候,经济学界所谓的“金本位”制度,就建立起来了。在这里我必须强调的是:所谓的金本位,恰恰建立在英帝国的兑换担保之上。黄金本身并没有信用,也没有一个相对固定的高价,唯有英国的兑换担保,才赋予了黄金以相对稳定的交易价值。在这个意义上,是英国政府的信用,成就了黄金的信用,而不是黄金成就了英国政府。

“金本位”制度在英国建立起来之后,欧洲各国以及美国政府先后建立起金本位制度,制定了本币与黄金之间的官方兑换比例。比如1818年,荷兰实施金本位制,1871年,德国和日本实施金本位制。各国之间制定的各自不同的本币兑黄金比例,造成了各国之间的本币价值差异,国际汇率变化也由此而来。在这些国家之中,也就是日不落英国经济实力强大,能够始终坚持每盎司(纯度0.9)黄金= 3英镑17先令10便士的兑换比例,其它各国都会根据各自的经济发展情况以及进出口贸易的发展情况,调整本币与黄金之间的兑换比例,也就是进行本币汇率的调整。有些国家试图扩大自英国的进口,它们会促使本币升值,因此规定本币可以兑换更多的黄金,反之则规定本币只能兑换较少的黄金。这种操作在近代史上非常的频繁,调整幅度也极大,不过由于有着大英帝国提供的稳定的兑换比例在,黄金价值总算有着一个相对稳定的稳压器,不至于在其它各国的鼠目寸光的瞎胡闹中,变成垃圾。

到1931年,经历过第一次世界大战洗礼之后世界各国纷纷开展起独立运动,原本掌控了全球大半殖民地的英国经济进入下行通道,终于无法再向黄金提供官方信用支撑,也就是不再承诺用固定值兑换黄金。从这一年开始,民间持有的黄金,丧失了变现渠道。我再强调一次:从1931年开始,民间黄金就丧失了变现渠道,“金本位”制度自此走向灭亡。顺带说一句,从这一刻开始,不仅是黄金,包括白银,也没有了最终的兑换人。从这一年开始,无论是欧美还是中国,老百姓持有的黄金白银,想要在各种金行或者典当行之类的地方重新变成流通货币,价钱上起码要打个对折。

1931年后国际关系风云变幻,各国之间在经济危机之下为了增强本国的出口能力,竞相贬值本币,引发恶性的经济竞争,并最终导致第二次世界大战。二战之后美国成为了全球第一强国,它的第一要务,就是开始尝试重建全球货币秩序,于是“布雷顿森林体系”横空出世。1944年美国宣布其它各国政府和央行可以按1盎司黄金=35美元的价格等式,向美国政府提出兑换要求。这种做法的本质,依然是以美国政府的信用,为黄金价格进行背书。是当时强大的美国政府成就了黄金的信用,而不是黄金成就了美国。各国依据美国提供的基础价格等式,规定各自的本币兑黄金比例,并由此形成各自的汇率。注意,美国提供的兑换担保仅针对各国政府和央行,而不针对个人。个人想要兑出黄金,依然没有官方途径可言,只能在各种黑市交易中忍受残忍的盘剥。想要依靠黄金度过币值混乱的大萧条和二战时代,根本就不可能。

再到1971年,伴随着欧洲各国的经济崛起,尤其是苏联经济实力的迅速增强,美国经济不再具备压倒性的优势,全新的信息产业时代又没有到来。眼看着美国的政府信用不再那么坚挺,于是全世界的政府拿着美元去挤兑美国政府手里的黄金储备,这在本质上是对美国国家信用的不信任。黄金与美元之间的固定兑换承诺,莫名其妙的成为了全世界做空美国的工具。美国不胜其烦,干脆宣布不再承担以固定比例兑换黄金的责任。其它各国以后只能储备美元,并且只能以美元作为国际货币。从此之后,无论是官方还是民间,黄金都没有了终极兑换者的存在。当然了,本来所谓黄金的信用,背后就是美国政府以无限兑换提供的信用背书,现在停止兑换黄金,直接以美元作为国际货币,这只是撕下了最后的伪装,暴露出了真相而已。对这个转变,世界各国政府连个磕巴都不打,直接就进入了美元时代,根本就没有任何不适应,无非就是没有了直接做空美国的工具而已。并且,没有了那一层多余的黄金兑换公式,各国根据自己的经济和外贸需求,制定兑换美元的汇率,方便快捷,这反而还促进了世界经济的发展。此后美国经济迅速发展,信息时代最终到来,并带动全世界迈入了经济全球化时代。

现在我们回头看,1717年伟大的牛顿爵士创建金本位制度,大英帝国承担起了黄金的稳定兑换者角色。从这个时刻开始,黄金才具备了相对稳定且真实的购买力。1931年英国放弃了金本位制度,好在再到1944年,美国就有限度的接过了英国的大旗,为其它国家政府提供稳定的兑换,一直持续到1971年。虽然在此期间内老百姓无法兑换,但是官方稳定的兑换价格可以继续给老百姓提供想象空间,让他们以为黄金还能具备真实的购买力。这两段时间加起来,总共254年的时间,以25年一代人计,这已经是10代人的时间了,足够给全世界的平民百姓洗脑,让他们深信黄金具备极其稳定的真实购买力了。

要知道平民百姓对于什么是真正的财富,根本就一无所知。对于黄金高度依赖政府提供的信用担保才能具备真实的流通能力这个事实,平民百姓完全理解不来。他们以为黄金天生就具备强大的购买力,他们深信只要持有黄金,就能充分的保值。然而事实上,近二十年来国际黄金的最大买家,恨不得也算是唯一稳定的买家,就是中国,其次是需求起伏极大的印度。至于欧美各国,无论是政府还是民间,对黄金都毫无兴趣。

全球的黄金生产能力逐年提升,1990年代是每年约1500吨,2000年代是每年约2000吨,2010年代之后大致是3000吨左右。然而美国政府的黄金储备从1980年代开始就稳定在8100吨出头,一直到今天都没变过,德国的黄金储备量则长期维持在3400吨,日本则稳定在760吨左右。无论每年新增的黄金供应有多少,人家根本就不屑于再增加一丁点的黄金储备。唯有中国官方,对于增加黄金储备充满了莫名其妙的兴趣,1999年中国黄金储备为359吨,到2018年底上升到1689吨。

2017年全世界生产了3298吨黄金,其中中国消化了1089吨,占比达到了惊人的33%。而跟中国一样处于全民愚昧状态的印度则消费了880吨黄金,占比27%。中印两国合计,占到了全球黄金产量的六成。所谓黄金有啥了不得的用途,在这样的数据面前,基本上都属于瞎扯淡。中国2017年消费的1089吨黄金,其中有5成给老百姓做了首饰,3成被中国的金融机构拿来作为了毫无意义的所谓黄金储备,至于工业生产用途,仅仅消耗了90吨,几乎可以忽略不计。然而,现在老百姓拿来作为金首饰乃至直接购买的现货金条,是无法变现的,银行方面直接就会以无法鉴定为由拒绝接受。如果一定要变现,基本上就只能以打对折的价格卖给零星存在的典当行之类。而我大中国金融机构手里存有的那些以千吨为单位的所谓黄金储备,在危机到来时,我不知道它们打算怎么变现。卖给美国政府?布雷顿森林体系中的黄金兑换承诺早已取消了,人家现在根本就不要。卖给中国的老百姓?危机到来时人人都是黄金的卖家,那么到底谁才是这个买家?想想这么多年来中国官方和民间始终都在持续的买进,千吨千吨的买进。从没想过卖出的问题,而一旦经济危机发作,必须要卖出黄金变现的时候,请问,到底谁,能承担起这个买进的责任?

我明确跟你们讲,已经没有这个买家了。想想看吧,一样你们以为是货币的东西,居然必须要有买家存在,才能间接的拥有流通价值。这就是黄金的本质:它曾经拥有英国和美国这两个终极买家提供的流通价值,而现在它没有了终极买家,也就谈不上价值了。对于委瑞内拉或者韩国这样的小国来说,它手里持有的一点子的黄金如果卖出去,或许还能找到买家,财政上可以靠卖美元挣点美元回来,个别老百姓可以靠金首饰换点粮食,毕竟黄金市场还有中国这样的大买家撑着,所以这玩意还算有点价值,还能卖出去。然而,一旦中国都开始抛出黄金,那黄金价格将会失去最后的支撑,瞬间就崩塌下来。

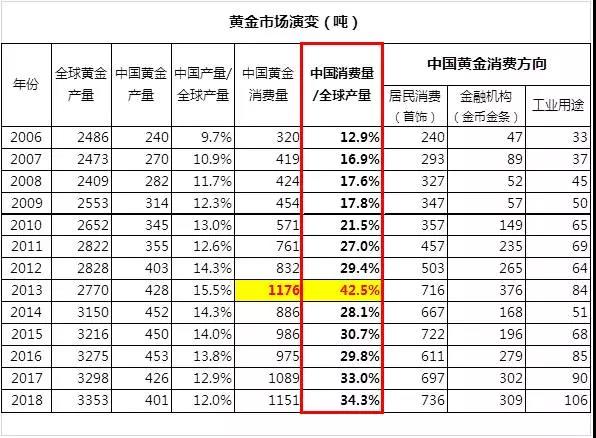

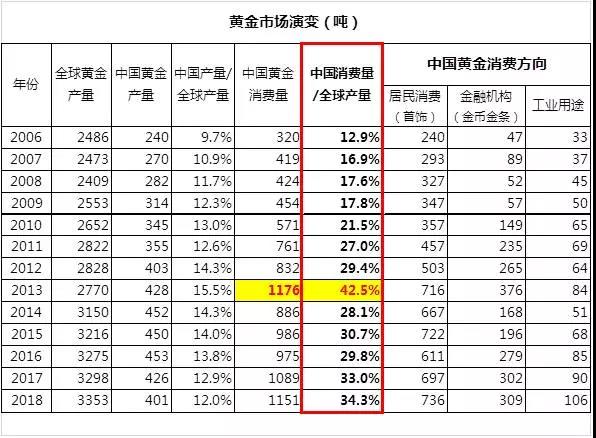

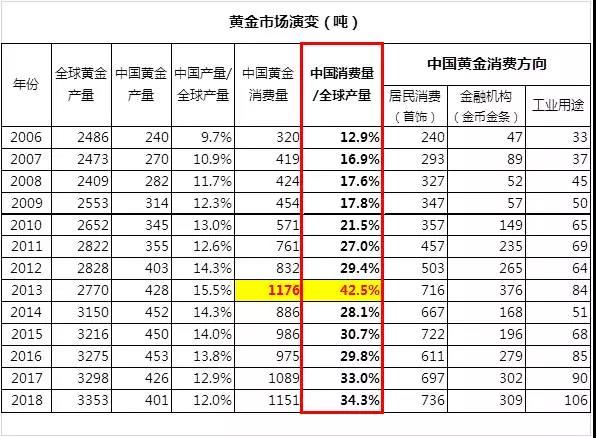

上表给出的,是2006年至今的中国黄金消费对比全球黄金产量的演变,数据来源为世界黄金协会和中国黄金协会。2006年中国的黄金消费量占全球的比值仅12.9%,此后该比值迅速上升,到2013年上升到峰值的42.5%。在此之后,虽然全球黄金产量依然在持续上升,但中国这种千吨级别的黄金消费量,已经达到了中国人的消费极限,再也无从提升,于是中国的黄金消费占全球产量的比值开始呈现震荡下降的趋势,2014年剧烈下降到28.1%,此后就在30%左右震荡,2018年为34.3%。更有意思的是,中国的黄金消费占比演变,与国际金价的走势完全一致(见下图),也就是说:中国人的买入量,决定了国际黄金的价格。

2013年,是中国消费黄金占比的峰值年,也是国际金价的峰值年,达到1920元/盎司的峰值,此后,中国的消费丧失增长性,国际金价也丧失了增长性,长期在1300美元附近徘徊。中国人购买黄金首饰的热情,支撑起了国际黄金价格。在这个意义上,恰恰就是中国的平民百姓对财富的无知,对黄金的迷信,才赋予了黄金以残余的价值,让它不至于直接堕落为垃圾。

现在,当我们从黄金的迷梦醒来,当我们理解了黄金的价值陷阱,我们就能清醒的去看,我大中国改革开放四十年所创造出来的种种财富,到底哪些具备真正的价值,哪些只不过是纯粹的渣滓。

二、空中楼阁

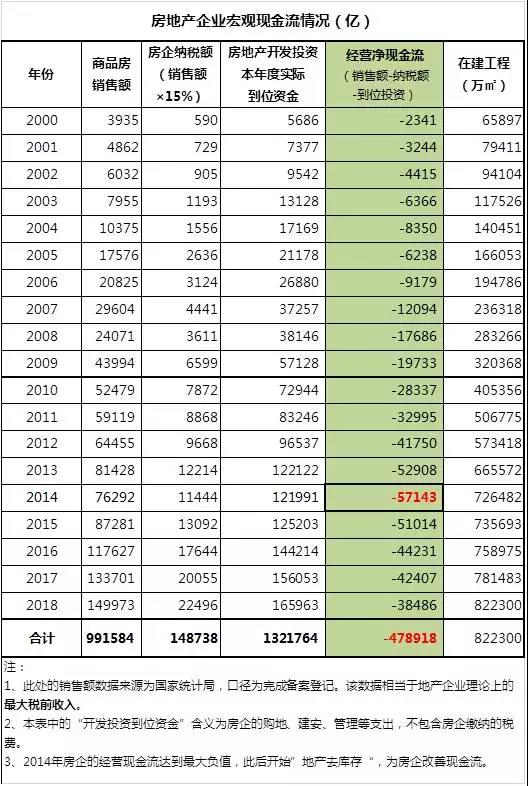

中国人对房地产,有着比购买黄金更痴迷的热情。而这一章,我要从一个全新的角度谈起:中国的地产商群体,在房地产开发中挣了多少钱。下表是2000年至今的房地产行业的现金流量表,数据来源为国家统计局,其中税负那一栏,按照销售额的15%计算地产企业的整体税率,乃是行业一般规律,不会有太大的错误。我直接给出结论:在宏观和整体上,地产企业从未抽走过利润,恰恰相反,它将每一毛钱的利润都用于循环买地开发,并且还对外疯狂举债,扩大开发规模。

2014年,乃是房地产企业经营净现金流最惨烈的一年,-5.71万亿。注意,这里的负值必须要资金来填,所以这个负值,事实上就是房地产企业各种辛苦腾挪回来的借债。此后我大中国开启“地产去库存”运动,地产企业的经营现金流情况稍有好转,但2018年依然是-3.85万亿,也没啥质的改变。2000-2018年累计,中国地产企业的总负债达到47.89万亿,换来的是82亿平米的在建工程,也就是地产企业的货值储备。而现在的关键问题是:这82亿平米的货值储备,还能不能卖得出去?如果地产企业能够顺利找到购房者接手的话,那中国的地产商们算是积累下来了宝贝,要还清负债也不是问题;而如果最终没有如此大规模的买家涌现出来接手的话,那这庞大的货值储备就是垃圾,而那近48万亿的庞大负债,将会摧毁整个地产行业。所以,我们接下来的问题就是:中国地产市场的潜在买家,还有多少?

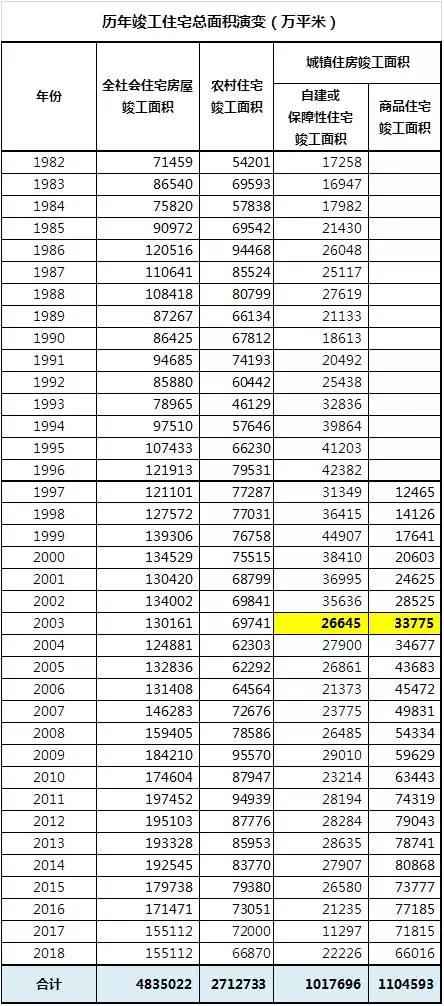

上表给出的,是1982年至2018年的中国全口径住宅竣工面积表,数据来源为国家统计局。注意商品房从1997年才开始出现,到2003年,商品房竣工面积就超越了自建房和保障房,成为了中国供应量最大的住宅类别。考虑到1982年中国刚刚开始改革开放,当时中国人的住房条件极其恶劣,此后中国启动城市化建设,残破的鸽笼式住宅纷纷被拆迁并兴建新房,截至2018年,中国原有的住宅群已经很少见了,还留下来的恨不得可以算作文物了。因此我们大致上可以将1982-2018年的竣工住宅合计量,视为现在的全社会住宅存量。

这样算起来,中国截至2018年底的竣工住宅总存量为483.50亿平米,其中农村存量住宅为271.30亿平米,城镇存量住宅为212.30亿平米(101.80亿平米自建及保障房+110.50亿商品房)。这种数据是什么概念呢?根据国家统计局的数据,截至2018年底,中国总人口为139538万人。这个数据事实上是国家统计局的估算值,目前的争议很大,普遍意见认为这个数据高估了中国的人口数,不过不管了,我们就按这个数据来计算我国的人均居住面积好了。4835022万平米÷139538万人=34.7平米/人。这个数据已经非常非常高了,达到国际领先的水平了。要知道英法的人均居住面积也只有35平米,日韩甚至只有20平米。中国现在这样的人均居住水平,已经完全谈不上住房紧张了。

单就城镇而言,2018年我国城镇常住人口83137万人,但是其中有27852万的农民工,他们是可以随随便便在建筑工棚或者厂区宿舍里搭个窝就能解决居住需求的,并不挤占多少现有的城镇住房面积。这么算起来的话,城镇居民的人均居住面积为2122289万平米÷(83137万人-27852万人)=38.4平米/人,这种人均居住面积数据已经非常好看了。对中国这样的发展中国家来说,住得比欧洲国家还宽敞,这已经很了不得了。那些刚刚踏出校园的小年轻或许还是北上广深的购房刚需,但事实上他们根本就不是无房群体,如果他们愿意回到老家县城去的话,大面积的房子随便住。目前我国在房地产市场上出现的核心问题,只不过是分配不均的矛盾,旱的旱死,涝的涝死,但是在整体的供应上,已经没有问题了,住房紧张的问题,在中国根本就不存在了。年轻的租客们会抱怨住得不够好,那是收入水平不够,付不起租金,而不是缺乏大面积的出租房供应。

住房紧缺的问题已经解决了,房地产市场整体而言已经没有所谓的刚需可言了,对于少数人口还在持续流入的城市来说,新流入的人口勉勉强强还称得上刚需群体,但是他们也并不处于不买房就没房住的尴尬境地,老家的大房子在等着他们回去住,租房也能解决基本的生存需求。如果购买力足够的话,这批人或许还会坚持买房,但是如果购买力已经出现了问题的话,那么房地产市场的最后买家,将会迅速消失。接下来就是老蛮我这里的常见节目了:我们来一起计算一下,中国城镇居民的住房购买力,还剩多少。

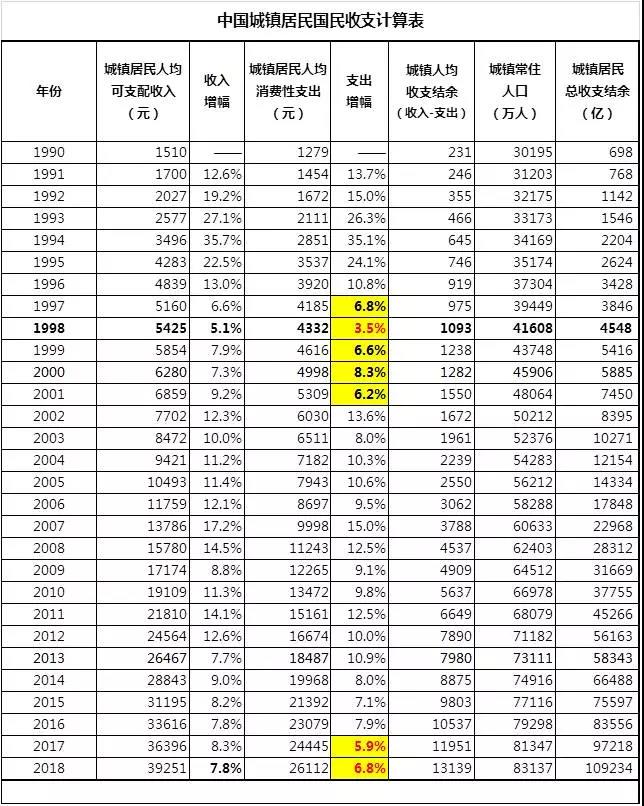

首先给出的数据,是城镇居民从1990-2018年的收支结余数据。例行强调一下,收支结余是个非常重要的概念,它是由居民可支配收入-生存必须的消费性支出而来。注意,消费性支出包含“衣食住行”四个方面,但其中的“住”并不包含购房支出,它指的是居住直接支出,也就是租金或者物业水电费之类的支出。收支结余是一切奢侈性支出和投资性支出的基础,比如出境旅游买买买,或者购房,都必须从这笔支出而来。

城镇居民的可支配收入与消费性支出,伴随着近年来的经济下行,增速越来越低,这已经不需要多解释了。言归正传,在计算出上表的收支结余数据后,我们继续来计算1998年至2018年的居民购房支出。下表埋了一个简单的计算模型:本金支出计算方式为首付三成,20年等额还本;利息统一为6%,考虑到近20年来长期贷款利率变化很大,大多数年份的利率其实都高于6%,这个计算已经算是低估了利息支出。

首先强调一下,2018年我国商品房销售面积已经基本上没有增长性可言了,增幅只剩下1.3%,东部地区的市场已经事实萎缩了,现在也就是中西部地区还有一定的增长性,但是在东部地区的带领之下,2019年的房地产市场成交面积必定是要全面萎缩了。接下来对上表做例行说明:1998年-2018年,我国商品房的总销售额为998438亿,考虑到商品房的构成中,85%左右都是住宅,剩下的商铺和写字楼也大都是由个人购买,因此我们将这个总销售额默认为全部由城镇居民承担。在此期间城镇居民支出的购房本金累计为453060亿,这意味着城镇居民的整体购房负债为:99.84万亿-45.31万亿=54.53万亿。这个数据需要验算一下:2018年底我国住户贷款余额为47.9万亿,这些贷款基本上都是购房贷款,即便那些打扮成个人消费贷的,事实上大部分也被拿去买了房。再加上全国个人公积金贷款余额约5.1万亿,合计53万亿,这一计算结果与上表的居民负债核算结果非常接近,偏差度仅2.8%,两个数据相互印证,意味着上表的计算在逻辑上完全可信,无可辩驳。根据上表的居民购房支出数据,再结合城镇居民收支结余数据,我们就能计算居民的购房负担率了。

1998年,城镇居民的当年度购房负担率(当年度购房支出/当年度收支结余),只不过18.9%,此后逐年提升,到2010年达到80.0%,此后在严厉的房地产调控政策之下,将这个负担率暂时压制了下来,一直到2015年都还算稳定在80%出头,然而之后的“地产去库存”政策改变了一切,2016年城镇居民的购房负担率就达到了惊人的95.4%,这意味着除了必要的生活消费之外,城镇居民已经没有其它奢侈型消费能力了,甚至还必须压缩必要的生活消费,才能支撑得起购房支出了。2018年,即便是整个房地产市场已经丧失了增长性,城镇居民的当年度购房负担率依然高达93.9%,而累计购房负担率(累计购房支出/累计收支结余)已经达到79.6%了。要知道累计收支结余其实就是城镇居民的棺材本,是要拿来养老防病的。对我大中国这样的负福利国家来说,养老防病,是一定要靠自己的棺材本储蓄的,是不能指望政府的。现在8成的棺材本都被房地产市场吞噬了,这已经是极限了,再吞噬下去的话,居民的养老和医疗负担能力不足,会闹出巨大的社会问题的。

这样看的话,房地产市场已经没有成熟的韭菜可以割了。这就是2018年中国地产市场开始分化,北京上海杭州厦门等房价泡沫严重的城市转头下跌的原因。好吧,我们现在总结一下:中国的房地产市场整体供应已经非常足够,人均住房面积超过了欧洲国家,甚至可以称得上过剩;居民的购房能力又已经被削弱得非常厉害。这两个因素结合起来,地产商手里的屯着的那82亿平米的储备建面,真的还能卖得出去吗?

要知道从1997年至2018年,21年的时间合计,我大中国统共也就只卖了110亿平米的商品房。现在这82亿平米储备建面,按人均35平米计,需要卖给2.34亿人。这批客户要从哪里来呢?每年的大学毕业生只有800来万,就算他们全都要买房吧,按这个进度需要30年时间才能消化现有的在建面积,很明显大学毕业生是根本指望不上的,远水解不了近渴。那就再看我大中国2.78亿的农民工?指望他们中的绝大多数都留在城市购房?就农民工群体人均3000出头的收入水平来说,指望农民工群体整体具备购房能力,这简直就是天方夜谭,就跟“何不食肉糜”一样不靠谱。

所以,就未来而言,抱着投资炒房为目的而入市的人,他们在打算卖出变现的时候,将会惊讶的发现,自己最大的竞争对手并不是他们同样打算卖房的邻居,而是手里拿着82亿平米在建储备的地产商!这82亿平米的在建储备和48万亿元的地产企业负债合在一起,就组成了一颗核弹,随时都可能爆,并且无从拆卸。房子卖不掉,负债还不上,那立刻就是连锁反应,让全社会都无从抵抗。而更加麻烦的事情在于:房地产市场对居民消费能力的无底吞噬,已经开始对宏观经济运行,产生巨大的负面影响了。

(未完待续)